Mục lục

Sống một cuộc sống không nợ nần là điều ai cũng mong muốn.

Ít nhất, tôi không muốn chứng kiến khoản nợ ăn mòn thu nhập hàng tháng mà mình vất vả kiếm được.

Để lãnh đạo một cuộc sống không nợ nần, bạn cần phải có một kế hoạch vững chắc. Kế hoạch là một công cụ tính toán khoản thanh toán thế chấp sớm trong Excel .

- Công cụ này sẽ theo dõi từng đồng đô la của bạn

- Nó sẽ kiểm tra xem bạn có thể cắt giảm chi tiêu ở đâu và tiết kiệm đô la

- Buộc bản thân cắt giảm một số khoản chi tiêu lớn có thể quản lý được

- Với số tiền tiết kiệm được, tăng khoản thanh toán hàng tháng cho khoản vay thế chấp mua nhà của bạn

Bằng cách sử dụng Máy tính hoàn trả khoản vay thế chấp sớm trong Excel của tôi, bạn có thể dễ dàng biết được số tiền bạn phải trả thêm mỗi tháng (hoặc vào bất kỳ khoảng thời gian nào) với khoản thanh toán thông thường của bạn để thanh toán khoản vay sớm.

Nếu bạn đã tải xuống máy tính Excel của tôi, về cơ bản bạn sẽ tìm thấy hai máy tính:

- Payoff Calc. (Mục tiêu)

- Tính toán chi trả (Thanh toán bổ sung)

Trong bài viết này, tôi sẽ chỉ cho bạn cách sử dụng công cụ tính toán khoản thanh toán thế chấp sớm trong Excel cùng với các ví dụ.

Tải xuống Sổ tay thực hành

Tải mẫu miễn phí xuống và sử dụng.

Máy tính thanh toán tiền thế chấp.xlsx

Giới thiệu về thế chấp

Trước tiên chúng ta hãy xem xét một số định nghĩa quan trọng liên quan đến tính toán Thế chấp.

- Số tiền gốc: Số tiền ban đầu bạn lấy từ người cho vay làm khoản vay.

- Thường xuyên hàng thángThanh toán: Đây là số tiền bạn sẽ thanh toán hàng tháng. Điều này bao gồm số tiền lãi của khoản vay trong một khoảng thời gian (thường là một tháng) và một phần số tiền gốc của bạn.

- Thời hạn cho vay: Đây là tổng số năm mà bạn và người cho vay đã đồng ý trả hết tiền lãi và tiền vay. Đối với khoản vay thế chấp, thông thường 15-30

- Lãi suất hàng năm (APR): Lãi suất hàng năm bạn sẽ trả cho khoản vay của mình. Giả sử, khoản vay mua nhà APR của bạn là 6% , thì lãi suất trong một tháng sẽ là 6%/12 = 5% .

- Khoản thanh toán bổ sung: Khoản thanh toán bổ sung mà bạn muốn thanh toán hàng tháng. Sau khi thanh toán số tiền hàng tháng của bạn, bất kỳ số tiền nào bạn trả đều được coi là khoản thanh toán thêm. Có hai loại Khoản thanh toán bổ sung: Khoản thanh toán bổ sung thông thường và Khoản thanh toán bổ sung không thường xuyên . Cách bạn có thể thanh toán số tiền phụ trội của mình hoàn toàn phụ thuộc vào người cho vay.

- Tiết kiệm tiền lãi: Nếu bạn thanh toán thêm bằng các khoản thanh toán thông thường, bạn sẽ tiết kiệm được một số tiền lãi. Điều này được gọi là Tiết kiệm tiền lãi.

- Khấu trừ thuế: Tiền lãi thế chấp được khấu trừ thuế.

3 ví dụ về cách sử dụng Máy tính hoàn trả tiền thế chấp sớm trong Excel

Trong phần này, chúng tôi sẽ trình bày 3 ví dụ khác nhau để sử dụng máy tính thanh toán khoản thế chấp sớm. Vậy hãy bắt đầu nào!

Ví dụ 1: Sử dụng Tần suất thanh toán thêm hàng tháng

Blake đã vay một khoản tiền mua nhà $250.000 vào ngày 10 tháng 1 năm 2018 . Anh ấy đã thực hiện 5 thanh toán. Thời hạn vay ban đầu của anh ấy là 20 năm . Tỷ lệ phần trăm hàng năm là 6% .

Trong 6 tháng vừa qua, anh ấy đã theo dõi tất cả các khoản chi tiêu của mình và tìm ra cách để trả thêm $2000 một tháng với khoản thanh toán đều đặn khoản vay thế chấp của anh ấy.

Bây giờ anh ấy đang lên kế hoạch xem mình phải trả thêm bao nhiêu nếu anh ấy muốn trả hết khoản vay của mình trong lần tiếp theo 10 năm (thay vì 20 năm ).

Trong trường hợp này, hãy sử dụng Payoff Calc. (Target) bảng tính để điền chi tiết khoản vay.

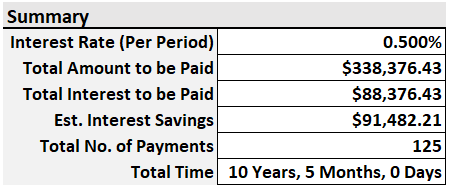

- Bạn sẽ nhận được kết quả sau.

- Blake phải trả thêm $954,10 mỗi tháng nếu Blake muốn trả khoản vay trong 10 năm tới thay vì 20 năm (điều khoản khoản vay ban đầu của anh ấy).

- Ở bên phải của trang tính, bạn sẽ tìm thấy phần tóm tắt khoản vay như Tổng số tiền phải trả , Tổng tiền lãi được thanh toán , Tiết kiệm lãi suất , Tổng thời gian , v.v.

Ví dụ 2: Sử dụng Tần suất thanh toán thêm hàng quý

Điều gì sẽ xảy ra nếu Blake muốn thanh toán thêm hàng quý chứ không phải hàng tháng?

Đơn giản. Chỉ cần thay đổi Tần suất thanh toán bổ sung từ Hàng tháng thành Hàng quý .

Blake thấy rằng sau mỗi 3 tháng , anh ấy phải trả thêm $2892,20 để trả hết khoản vay trong 10 tiếp theonăm .

Ví dụ 3: Áp dụng trả thêm định kỳ

Bây giờ tôi sẽ đưa ra một ví dụ khác. Lần này, tôi sẽ sử dụng Công cụ tính khoản hoàn trả thế chấp cho khoản thanh toán bổ sung (Định kỳ/Không thường xuyên/Cả hai) .

Giả sử, Fallon đã vay thế chấp một khoản tiền cho ngôi nhà mới mua của cô ấy.

Dưới đây là thông tin chi tiết về khoản vay của cô ấy:

- Thời hạn cho vay ban đầu (Số năm): 20 năm.

- Số tiền cho vay: 200.000$

- APR (Tỷ lệ phần trăm hàng năm): 4,50%

- Ngày cho vay: Ngày 10 tháng 3 năm 2018.

Với các khoản thanh toán khoản vay định kỳ, cô ấy muốn trả thêm khoản vay của mình theo hai cách:

Vì vậy, đây là một số chi tiết khác về các quyết định hiện tại của cô ấy:

- Số tiền bổ sung mà bạn dự định bổ sung: $500

- Bổ sung Tần suất thanh toán: Hàng tháng

- Khoản thanh toán bổ sung bắt đầu từ số thanh toán: 10

- Khoản thanh toán bổ sung không thường xuyên : Không biết ngày nhưng cô ấy có thể thêm nó vào bất kỳ khoảng thời gian cho vay nào.

Đây là bản tóm tắt khoản vay của cô ấy bây giờ. Trong hình trên, bạn thấy rằng cô ấy có thể thêm bất kỳ số tiền thanh toán bổ sung nào vào các khoản thanh toán bổ sung (định kỳ) thông thường hàng tháng và thông thường của mình.

Và cô ấy sẽ có thể trả khoản vay của mìnhhoàn toàn trong 11 năm, 4 tháng và 0 ngày .

Công cụ tính hoàn trả khoản vay sớm trong Excel

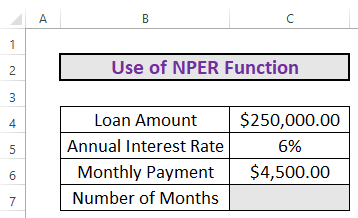

Bây giờ, hãy cùng tìm hiểu điều gì đó về hoàn trả khoản vay và chức năng NPER . Hàm NPER sẽ tính toán số tháng cần thiết để hoàn trả khoản vay với số tiền nhất định và lãi suất.

Hãy xem xét tập dữ liệu này cho trường hợp này.

Để tính số tháng, chúng ta sẽ làm theo các bước.

Các bước:

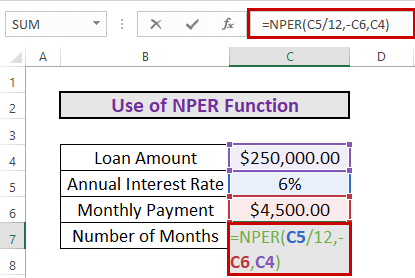

- Chuyển đến C7 và viết công thức sau

=NPER(C5/12,-C6,C4)

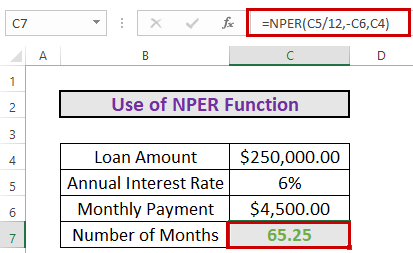

- Sau đó, nhấn NHẬP . Excel sẽ tính số tháng.

Sẽ mất khoảng 66 tháng để hoàn trả khoản vay.

Lưu ý:

- Tỷ lệ hàng năm được chia cho 12 vì chúng tôi đang tính số tháng.

- Dấu âm đối với thanh toán hàng tháng là bạn đang thanh toán số tiền này.

Ưu điểm & Những cạm bẫy của việc hoàn trả khoản thế chấp sớm

Không mắc nợ sẽ mở ra nhiều cánh cửa trước mặt bạn. Dưới đây là một số:

1) Tiết kiệm tiền

Bạn sẽ tiết kiệm được rất nhiều tiền dưới dạng tiết kiệm lãi suất nếu bạn có thể trả trước khoản vay mua nhà của mình. Điều này sẽ làm cho cuộc sống của bạn trở nên linh hoạt và thú vị hơn.

2) Mặc dù tiền lãi chi tiêu được khấu trừ thuế, nhưng bạn đang mất tiền vào cuối ngày

Một số người có thể đưa ra logic rằng chi tiêu lãi vay được khấu trừ thuế. Nhưng tôicâu hỏi đặt ra là bao nhiêu?

Ví dụ: bạn trả $1000 tiền lãi cho khoản vay mua nhà. Vì vậy, bạn đang tiết kiệm 250$ (giả sử thuế suất là 25% ) mỗi tháng. Nhưng phần còn lại của $750 sẽ được chuyển cho người cho vay và đã được chi tiêu.

Vì vậy, nếu bạn thanh toán sớm, bạn có thể tiết kiệm $750 đó mỗi tháng. Và có những kế hoạch khác mà bạn có thể tiết kiệm tiền và số tiền đó sẽ được khấu trừ thuế.

3) Tiết kiệm để nghỉ hưu hoặc thành lập doanh nghiệp

Số tiền tiết kiệm được sẽ giúp bạn tiết kiệm tiền để nghỉ hưu hoặc bạn có thể thành lập doanh nghiệp của riêng mình. Sở hữu một doanh nghiệp có thể giúp bạn tự do hơn về tài chính nếu bạn có thể trở thành một doanh nghiệp thành công.

Tuy nhiên, cũng có một số cạm bẫy.

Vào một thời điểm nào đó trong đời, bạn có thể cần một lượng vốn kha khá tiền mặt để bắt đầu kinh doanh hoặc cho một số trường hợp khẩn cấp lớn. Tiền trong tài khoản séc có thể truy cập dễ dàng hơn so với việc nhận tiền bằng cách tái cấp vốn cho ngôi nhà của bạn. Hãy cân nhắc điều này trước khi bắt đầu thanh toán sớm khoản vay thế chấp của bạn.

Những điều cần nhớ

Có một số yếu tố bạn nên cân nhắc trước khi trả trước khoản thế chấp của mình.

1) Người cho vay của bạn có áp dụng bất kỳ hình phạt trả trước nào không?

Một số người cho vay có thể áp dụng hình phạt đối với việc trả trước hạn. Tham khảo ý kiến của những người cho vay hoặc kiểm tra các điều khoản và điều kiện mà bạn đã chấp nhận khi vay. Nếu có bất kỳ hình phạt nào, hãy tham khảo ý kiến của người cho vay để tìm ra giải pháptình huống này.

2) Bất kỳ thẻ tín dụng thanh toán cao nào hoặc bất kỳ khoản vay nào bạn đang thanh toán?

Nếu bạn có bất kỳ thẻ tín dụng thanh toán cao nào hoặc Khoản vay mua ô tô mà bạn đang tiếp tục vay, tốt hơn hết là bạn nên thanh toán cho họ trước.

Giả sử, bạn đang thanh toán khoản vay 12% (APR) thẻ TÍN DỤNG với số tiền $10.000 . Lãi suất hàng tháng của bạn sẽ là $100 . Theo nghĩa của bạn, nó không phải là một số tiền lớn để bận tâm. Nhưng trên thực tế, nếu đó là Khoản vay thế chấp của bạn, bạn sẽ chỉ phải trả $50 (chỉ lãi suất). Vì vậy, nếu bạn thanh toán khoản vay Thẻ CREDIT lúc đầu, thì thực ra bạn đang tiết kiệm $50/tháng , thực ra là 600$/năm .

3) Bạn đã tiết kiệm đủ trong quỹ khẩn cấp của mình chưa?

Bạn biết trường hợp khẩn cấp sẽ xảy ra. Tiết kiệm đủ số tiền cho quỹ khẩn cấp của bạn. Sau đó lên kế hoạch trả trước khoản vay thế chấp của bạn.

4) Khoản vay thế chấp có đang chi phối cuộc sống của bạn không?

Đối với một số người, việc phải gánh khoản vay năm này qua năm khác thực sự rất phiền toái. Đôi khi, người đó có thể thấy mình ở một nơi mà anh ta có thể cảm thấy rằng khoản vay đang thực sự kiểm soát anh ta. Trong tình huống này, hãy cố gắng loại bỏ khoản vay khỏi cuộc sống của bạn. Mang theo một khoản vay trong 20-30 năm là khoảng một phần tư hoặc một phần ba tổng số tuổi thọ của bạn. Vì vậy, khi bạn ở trong tình huống phải trả trước khoản vay của mình, hãy thanh toán khoản vay trong thời gian ngắn nhất có thể.

Trong sổ làm việc của tôi, bạn sẽ tìm thấy một trang tính (có tên Danh sách kiểm tra trả trước ) nơi bạn có thểkiểm tra các yếu tố. Nếu tất cả các yếu tố đều có màu xanh lá cây, thì bạn có thể cố gắng trả trước khoản vay của mình.

Kết luận

Từ cuộc thảo luận ở trên, tôi nghĩ rõ ràng là chúng tôi rằng việc thanh toán khoản vay của bạn sớm là một quyết định quan trọng cần thực hiện. Hãy nghĩ về tất cả các yếu tố mà chúng ta đã nói đến.