Оглавление

Расчет дисконтированного Период окупаемости является важной метрикой при оценке прибыльности и осуществимости любого проекта. Учитывая это, в следующей статье показано, как рассчитать дисконтированный период окупаемости в Excel.

Скачать Практическое пособие

Тетрадь для практических занятий можно скачать по ссылке ниже.

Расчет дисконтированного периода окупаемости.xlsx

Что такое дисконтированный период окупаемости?

Дисконтированный период окупаемости - это время (в годах), необходимое проекту для возмещения первоначальных инвестиций на основе текущая стоимость будущих денежных потоков генерируемых проектом.

3 способа рассчитать дисконтированный период окупаемости в Excel

Давайте рассмотрим Годовой денежный поток проекта "Альфа набор данных в B4:C15 клеток. В этом наборе данных мы имеем Годы с сайта 0 на 10 и их Денежные потоки соответственно. Первоначальные инвестиции в размере $50,000 производится в начале проекта и положительный денежный поток в размере $9,000 записывается в конце каждого года. Кроме того, мы выбрали Ставка дисконтирования из 10% для этого проекта. Итак, без промедления, давайте погрузимся!

Здесь мы использовали Microsoft Excel 365 версию, вы можете использовать любую другую версию в зависимости от вашего удобства.

Метод-1: Использование функции PV для расчета дисконтированного периода окупаемости

Начнем с самого очевидного способа расчета дисконтированного срока окупаемости в Excel. Да, вы правы, мы будем использовать встроенную в Excel функцию Функция PV рассчитать приведенную стоимость, а затем получить срок окупаемости проекта. Итак, давайте начнем.

📌 Шаги :

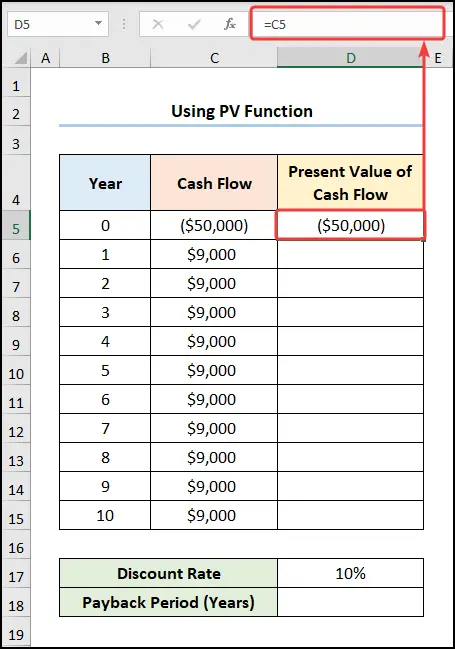

- В самом начале перейдите к D5 ячейку и введите приведенную ниже формулу.

=C5

Здесь C5 ячейка относится к Денежный поток на сайте Год 0 .

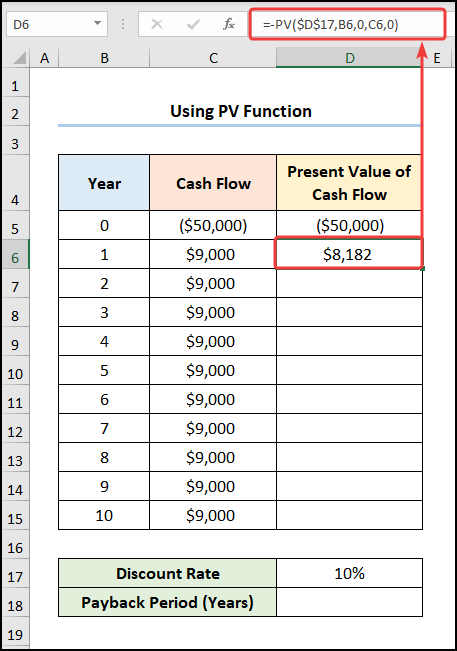

- Далее перейдите к D6 ячейку и введите выражение, приведенное ниже.

=-PV($D$17,B6,0,C6,0)

В этой формуле D17 ячейка указывает на Ставка дисконтирования в то время как B6 и C6 ячейки указывают на Год 1 и Денежный поток из $9,000 соответственно. Теперь Приведенная стоимость денежного потока отрицательное, поэтому мы использовали знак минус, чтобы сделать значение положительным.

📃 Примечание: Пожалуйста, убедитесь, что вы используете Абсолютная ссылка на ячейку нажатием кнопки F4 на клавиатуре.

Формула разбивки:

- -PV($D$17,B6,0,C6,0) → возвращает текущую стоимость инвестиций, то есть общую сумму, которую серия будущих платежей стоит сейчас. Здесь, $D$17 это тариф аргумент, который ссылается на Ставка дисконтирования .., B6 представляет собой nper аргумент, который является годовым количеством платежей. Тогда, 0 это пмт аргумент, указывающий на сумму платежа за каждый период. Далее, C6 указывает на необязательный fv аргумент, который является будущей стоимостью денежного потока. Наконец, 0 представляет собой дополнительный тип аргумент, который относится к платежу, осуществляемому в конце года.

- Выход → $8,182

- После этого перейдите к E5 ячейку и введите приведенную ниже формулу.

=D5

Здесь D5 ячейка представляет собой Приведенная стоимость денежного потока .

- В свою очередь, перейдите к E6 ячейку и введите выражение, показанное ниже.

=E5+D6

В этой формуле E5 ячейка указывает на Накопленный денежный поток в то время как D6 ячейка относится к Приведенная стоимость денежного потока .

- Наконец, рассчитайте срок окупаемости по приведенной ниже формуле.

=B13+-E13/D14

В приведенном выше выражении B13 ячейка указывает на Год 8 в то время как E13 и D14 указывают значения $1,986 и $3,817 соответственно.

Читать далее: Как рассчитать будущую стоимость неравномерных денежных потоков в Excel

Метод-2: Расчет дисконтированного срока окупаемости с помощью функции ЕСЛИ

Для нашего следующего метода мы воспользуемся популярной методикой функция IF для расчета дисконтированного периода окупаемости в Excel. Это просто & легко, просто следуйте за ним.

📌 Шаги :

- Для начала перейдите к D6 ячейку и введите приведенную ниже формулу.

=-PV($D$17,B6,0,C6,0)

Здесь D17 ячейка указывает на Ставка дисконтирования в то время как B6 и C6 ячейки указывают на Год 1 и Денежный поток из $9,000 соответственно.

- Теперь перейдите к E6 ячейку и введите выражение, показанное ниже.

=E5+D6

В этом выражении E5 ячейка относится к Накопленный денежный поток в то время как D6 ячейка указывает на Приведенная стоимость денежного потока .

- Наконец, рассчитайте Срок окупаемости (годы) по приведенной ниже формуле.

=IF(AND(E130),B13+(-E13/D14),"")

Формула разбивки:

- IF(AND(E130),B13+(-E13/D14),””) → становится

- IF(TRUE,B13+(-E13/D14),"") → функция IF проверяет, выполняется ли условие, и возвращает одно значение, если TRUE и другое значение, если FALSE . Здесь, TRUE это логический_тест аргумент, из-за которого функция IF возвращает значение B13+(-E13/D14) который является значение_если_истина аргумент. В противном случае он возвращает "" ( БЛАНК ), который является значение_если_ложно аргумент.

- Выход → 8.52

Читать далее: Как применить формулу дисконтированного денежного потока в Excel

Похожие чтения

- Как создать еженедельный формат отчета о движении денежных средств в Excel

- Расчет прироста денежного потока в Excel (2 примера)

- Как создать формат прогноза движения денежных средств в Excel

- Расчет чистого денежного потока в Excel (3 подходящих примера)

- Как подготовить ежедневный отчет о движении денежных средств в формате Excel

Метод-3: Применение функций VLOOKUP и COUNIF для расчета дисконтированного срока окупаемости

Если вы относитесь к тем людям, которые любят автоматизировать таблицы Excel с помощью формул, то наш следующий метод поможет вам. Здесь мы будем использовать COUNIF и VLOOKUP функции для расчета дисконтированного срока окупаемости в excel. Теперь позвольте мне продемонстрировать процесс в следующих шагах.

📌 Шаги :

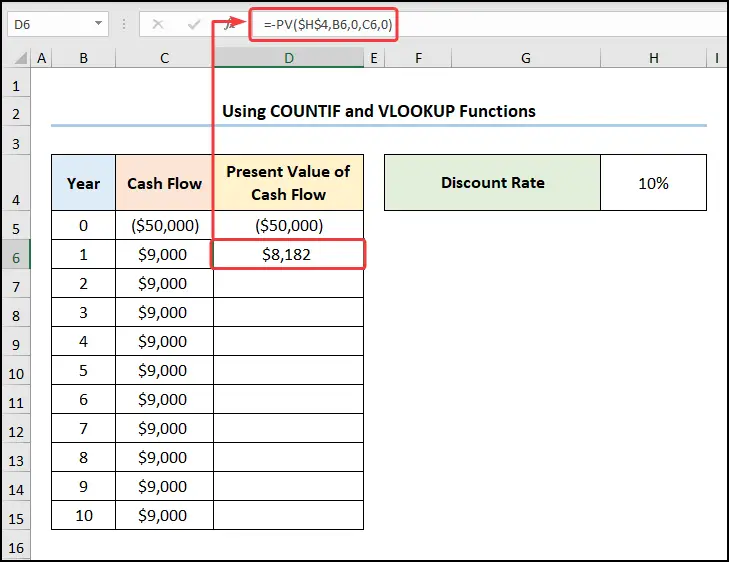

- Первоначально перейдите к D6 ячейку и введите приведенную ниже формулу.

=-PV($H$4,B6,0,C6,0)

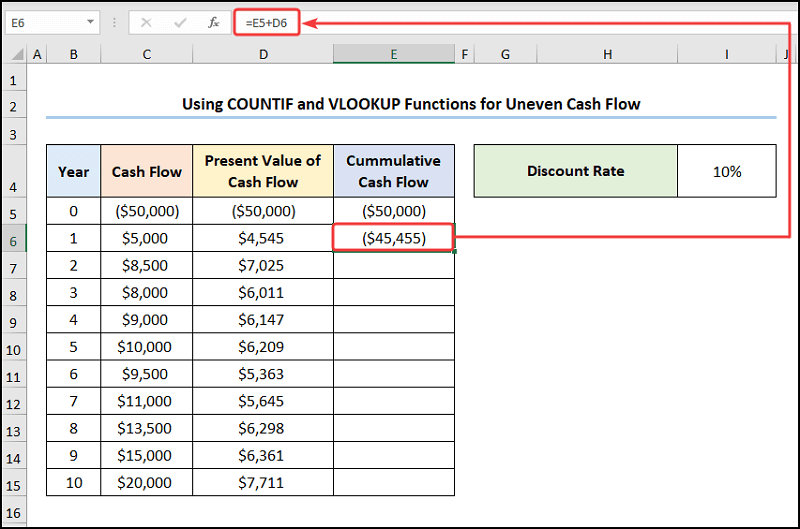

- На следующем этапе перейдите к E6 ячейку и введите выражение, показанное ниже.

=E5+D6

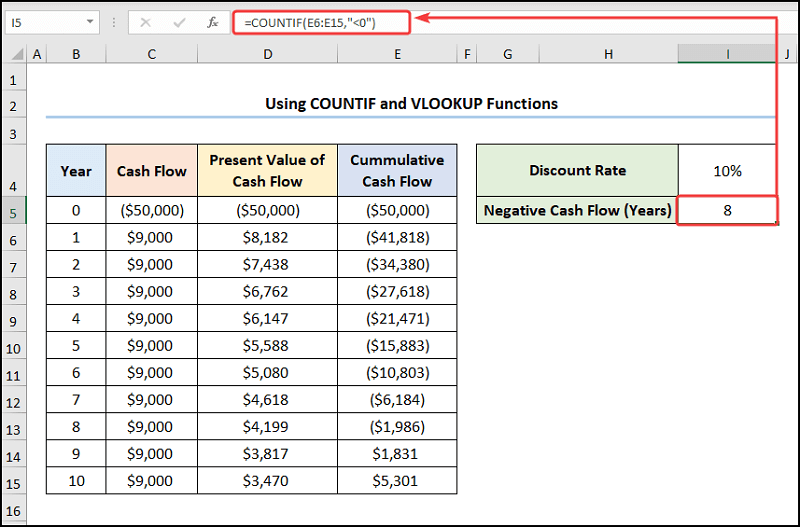

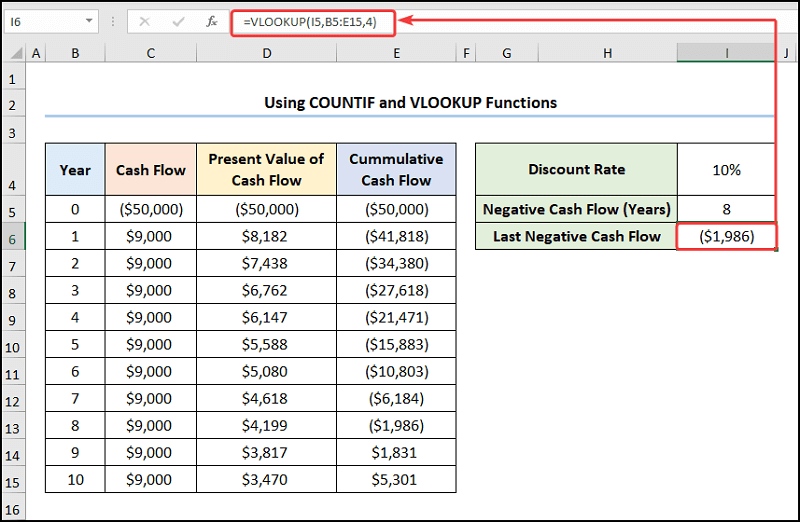

- Теперь перейдите к I5 ячейку и использовать COUNTIF как показано ниже.

=COUNTIF(E6:E15,"<0")

Формула разбивки:

- COUNTIF(E6:E15, "<0″) → подсчитывает количество ячеек в диапазоне, удовлетворяющих заданному условию. Здесь, E6:E15 это ассортимент аргумент, который ссылается на Накопленный денежный поток .., "<0" представляет собой критерии аргумент, который возвращает количество лет с отрицательными значениями денежных потоков.

- Выход → 8

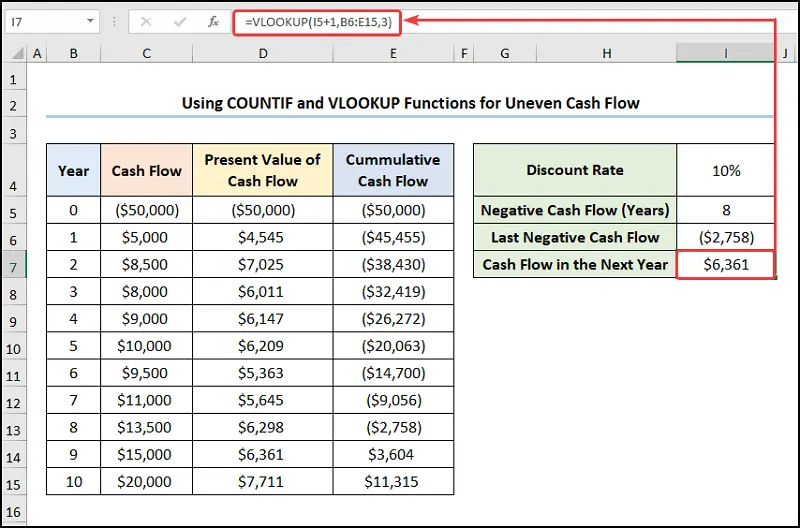

- Затем перейдите к I6 ячейку и использовать VLOOKUP функция для определения Последний отрицательный денежный поток .

=VLOOKUP(I5,B5:E15,4)

Здесь I5 ячейка указывает на Отрицательный денежный поток (годы) значение 8 .

Формула разбивки:

- VLOOKUP(I5,B5:E15,4) → ищет значение в крайнем левом столбце таблицы, а затем возвращает значение в той же строке из указанного вами столбца. Здесь, I5 ( поиск_значения аргумент) сопоставляется с B5:E15 ( массив_таблиц аргумент) массив. Наконец, 4 ( col_index_num аргумент) представляет собой номер столбца значения поиска.

- Выход → ($1,986)

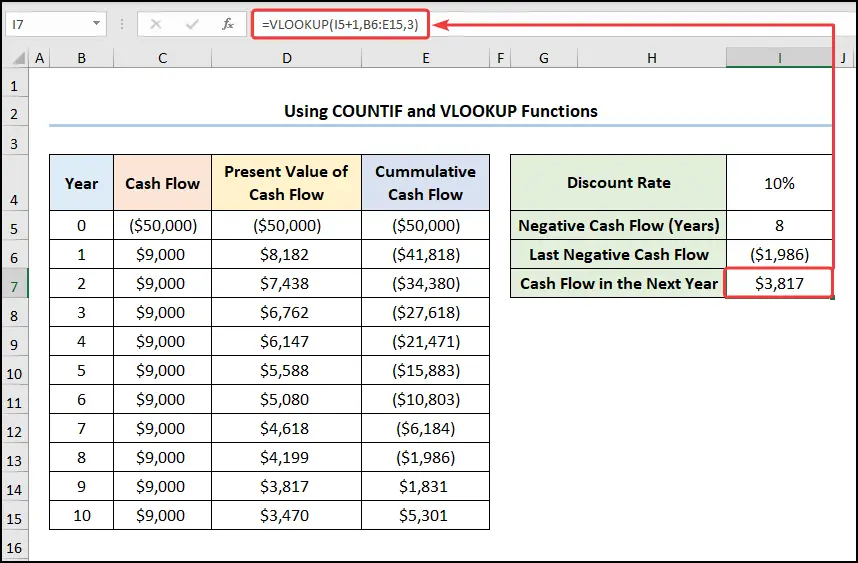

- Аналогично, определите Приведенная стоимость денежного потока на следующий год.

=VLOOKUP(I5+1,B6:E15,3)

Формула разбивки:

- VLOOKUP(I5+1,B6:E15,3) → ищет значение в крайнем левом столбце таблицы, а затем возвращает значение в той же строке из указанного вами столбца. Здесь, I5+1 ( поиск_значения аргумент) сопоставляется с B6:E15 ( массив_таблиц аргумент) массив. Наконец, 3 ( col_index_num аргумент) представляет собой номер столбца значения поиска.

- Выход → $3,817

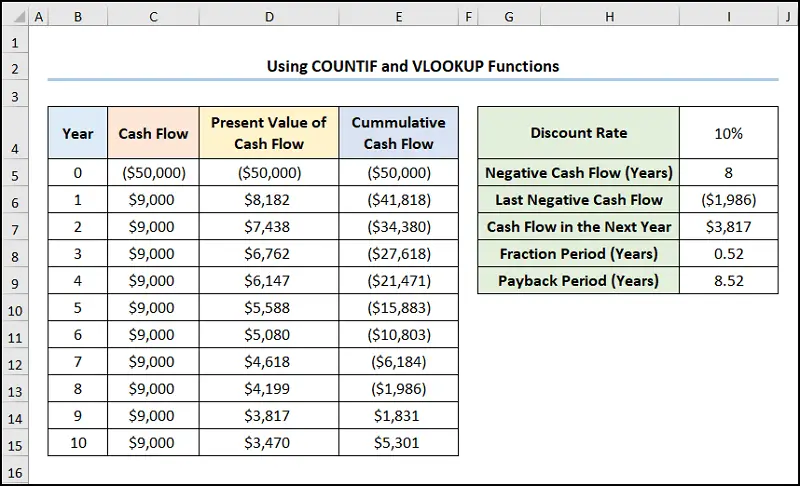

- После этого вычислите Период фракции (годы) используя Функция ABS ниже.

=ABS(I6/I7)

Здесь I6 и I7 ячейки представляют собой Последний отрицательный денежный поток и положительный Денежный поток в следующем году .

- В свою очередь, рассчитайте Срок окупаемости (годы) путем сложения значений I5 и I8 клетки.

=I5+I8

В этом выражении I5 ячейка указывает на Отрицательный денежный поток (годы) в то время как I8 ячейка относится к Период фракции (годы) .

После этого ваши результаты должны выглядеть так, как показано на скриншоте ниже.

Читать далее: Как создать калькулятор денежного потока инвестиционной недвижимости в Excel

Что такое неравномерный денежный поток?

Неравномерный денежный поток состоит из серии неравных платежей, осуществляемых в течение определенного периода. Например, серия из $5000, $8500 и $10000 в течение 3 лет является примером неравномерного денежного потока. Таким образом, основное различие между равномерным и неравномерным денежными потоками заключается в том, что при равномерном денежном потоке платеж остается равным в течение определенного периода, тогда как при неравномерном денежном потоке платеж остается неравным.

Расчет дисконтированного периода окупаемости для неравномерного денежного потока

До сих пор мы рассматривали только случай, когда денежный поток остается равномерным каждый год. А если денежный поток меняется каждый год? Не волнуйтесь пока! Наш следующий метод демонстрирует, как рассчитать дисконтированный показатель. срок окупаемости при неравномерном денежном потоке Поэтому давайте посмотрим на него в действии.

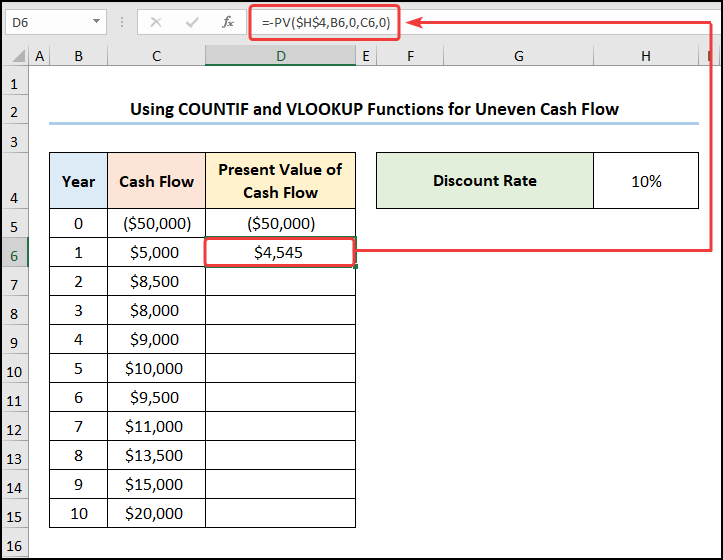

Если предположить, что Годовой денежный поток проекта "Бета набор данных, представленный в B4:C15 клетки. Здесь мы имеем Годы с сайта 0 на 10 и их неравномерное Денежные потоки соответственно. Аналогично предыдущему примеру, мы также выбрали Ставка дисконтирования из 10% для этого проекта.

📌 Шаги :

- Во-первых, перейдите к D6 ячейку и введите приведенную ниже формулу.

=-PV($H$4,B6,0,C6,0)

- Во-вторых, перейдите к E6 ячейку и введите выражение, показанное ниже.

=E5+D6

- В-третьих, обратитесь к I5 ячейку и вычислить Отрицательный денежный поток (годы) как показано ниже.

=COUNTIF(E6:E15,"<0")

- Далее, в I6 ячейка рассчитывает Последний отрицательный денежный поток значение с помощью приведенного ниже уравнения.

=VLOOKUP(I5,B5:E15,4)

- Затем определите Приведенная стоимость денежного потока на следующий год с помощью выражения, приведенного ниже.

=VLOOKUP(I5+1,B6:E15,3)

- В-четвертых, вычислите Период фракции (годы) используя Функция ABS как показано ниже.

=ABS(I6/I7)

- Затем добавьте значения I5 и I8 клетки для получения Срок окупаемости (годы) .

=I5+I8

Здесь я пропустил некоторые из соответствующих примеров Неравномерный денежный поток которые вы можете изучить, если захотите.

Читать далее: Как спрогнозировать денежный поток в Excel (с подробными шагами)

Практическая секция

Мы предоставили Практика раздел на правой стороне каждого листа, чтобы вы могли попрактиковаться. Пожалуйста, убедитесь, что вы делаете это самостоятельно.

Заключение

Надеюсь, что все приведенные выше методы расчета дисконтированного периода окупаемости в Excel подскажут вам, как более эффективно применять их в своих таблицах Excel. Если у вас есть вопросы или отзывы, пожалуйста, дайте мне знать в разделе комментариев. Или вы можете ознакомиться с другими нашими статьями, связанными с функциями Excel на этом сайте.