Sadržaj

WACC je koristan parametar koji vam može pomoći da dobijete uvid u kompaniju. Ovaj parametar možete koristiti da odlučite da li biste trebali investirati ili ne u ovu kompaniju. Ako ste znatiželjni da znate kako možete izračunati WACC u Excelu, onda bi vam ovaj članak mogao dobro doći. U ovom članku raspravljamo o tome kako možete izračunati WACC u Excelu sa detaljnim objašnjenjem.

Preuzmite radnu svesku za vježbe

Preuzmite ovu radnu svesku za vježbanje ispod.

Izračunajte WACC.xlsx

Pregled WACC

Definicija

Ponderisani prosječni trošak kapitala (WACC) ukazuje na prosječnu cijenu kapitala firme iz svih komponenti i različitih tipova dionica kao što su povlaštene dionice, obične dionice, obveznice i druge vrste duga.

- WACC se također smatra stopom po kojoj je organizacija morala platiti svojim dionicima. Drugi naziv je Simple Cost of Capital .

- Većina preduzeća je morala da finansira svoje poslovanje, a ovaj kapital je obično kroz dug, vlasnički kapital ili spajanje ova dva. Uz svaki izvor informacija postoji oznaka troškova.

- Izračunavanje WACC je koristan alat za poređenje različitih izbora finansiranja jer daje kompaniji ideju o tome koliko će poduhvat ili posao trošak za finansiranje . Ako je vrijednost manja od finansijskog povrata, projekat će dodati vrijednost iliimovine kompaniji. U suprotnom, ako je izračunati WACC veći od povrata ulaganja, tada će projekt dugoročno izgubiti novac ili imovinu.

- WACC također pomaže da se razumjeti koji će udio kapitala i duga donijeti najbolju stopu WACC . Oni moraju podesiti proporcije duga i kapitala u odnosu na ukupni kapital dok ne pronađu najbolji mogući WACC .

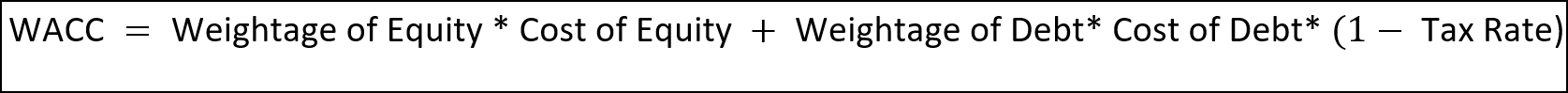

Formula WACC

Ovdje,

E = Vrijednost kapitala Kompanije

V = Ukupna vrijednost duga i vlasničkog kapitala kompanije.

D = ukupni dug od a Kompanija.

Tc = Stopa poreza .

Re = Trošak kapitala .

Rd = Trošak duga .

Možemo ga prikazati i kao na slici ispod.

Ovdje težina je u osnovi omjer Kapital i Dug u odnosu na zbroj Kapital i Dug.

Komponente WACC

WACC ima četiri bitna parametra ili komponente. Bez ijednog od njih će izračuni WACC biti nemogući.

1. Tržišna vrijednost kapitala

Tržišna vrijednost kapitala se uglavnom smatra zbirom cijene otvorenih dionica određene kompanije.

2. Trošak duga

Ovo je cijena koju kompanija mora platiti za dug (obveznice ili zajmovi)uzeo.

- Trošak duga je vrlo dobar pokazatelj faktora rizika kompanije. Rizičnije kompanije imaju veći iznos Cost of Debt u odnosu na ostale kompanije.

- One se izračunavaju po sljedećoj formuli:

Trošak duga = Kamatna stopa x (1 – Poreska stopa)

3. Tržišna procjena duga

Procjena ukupnog duga je problematična jer dug u većini slučajeva nije javan. Oni obično čak i ne navode neplaćeni udio. Može se izračunati iz navedene cijene obveznice ili iz izvoda banke.

4. Trošak kapitala

Jednom riječju, definiše kao stopu povrata dionica ili dionica koje je izdala kompanija prema očekivanjima dioničara.

- Kada je dionica izdato, kompanija ne plaća nikakav novac za dionice. Umjesto toga, prodaje mali dio dionica kompanije, a dionice kupuju dioničari.

- Kako učinak kompanije raste i pada, tako rastu i cijene dionica. Ali dioničari očekuju određeni iznos povrata ispred dionice koju su kupili. Prinos mora generirati kompanija.

- Ovo je cijena koju kompanija mora platiti na duge staze da bi generirala investiciju. Ovaj trošak je opisan kao Cost of Equity . Predstavljen je kao formula u nastavku:

Trošak kapitala = stopa bez rizika + Beta * (tržišna stopa povrata – bez rizikaStopa)

Korak po korak procedura za izračunavanje WACC u Excelu

U nastavku, primjer kako možete izračunati WACC kompanije je predstavljen postupak korak po korak.

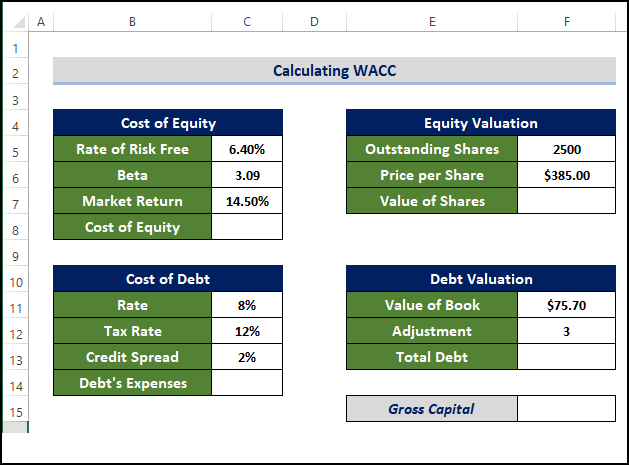

Korak 1: Priprema skupa podataka

Prije nego što se upustimo u izračunavanje WACC , moramo pripremiti ulazni podaci koji će nam pomoći da izračunamo WACC.

- Da bismo izračunali WACC , moramo prvo izračunati neke parametre ili komponentu.

- Komponente su Trošak vlasničkog kapitala , Procjena kapitala , Trošak duga , Procjena duga, itd.

- Osim toga, potrebno nam je još informacija da izračunamo te parametre.

- Ti dijelovi informacija su organizirani kako je prikazano ispod.

- Svaki parametar zahtijeva jedinstvene informacije.

- Poput Cost of Equity zahtijevane informacije kao što su Stopa bez rizika , Beta i tržišni prinos.

- I Cena Dug potrebne informacije kao što su Stopa , Poreska stopa i Kreditna razlika .<1 0>

- I Kapital i Dug zahtjevi se jako razlikuju od kompanije do kompanije.

- Kapital zapravo predstavlja ukupan iznos novca koji kompanija je morala da se vrati ako odluče da unovče svu imovinu. Dakle, obračun može uključivati akcije različitih vrsta, zadržanu dobit itd. U ovom slučaju, prikazali smo samo količinu dionice i cijenu po dionici. Sa ovim, mimogao izračunati ukupnu cijenu dionice, dakle ukupan Equity .

Pročitajte više: Kako da pomnožite vrijeme s novcem u Excelu (sa jednostavnim koracima)

Korak 2: Procijenite Cost of Equity

Sada kada imamo potrebne informacije, možemo sada odredite Cost of Equity .

- Sada ćemo izračunati Cost of Equity koristeći parametre predstavljene ovdje.

- Da biste to učinili, odaberite ćeliju C8 i unesite sljedeću formulu:

=C5+C6*(C7-C5)

- Unošenjem ove formule odmah će se izračunati Cost of Equity u ćeliji C8 .

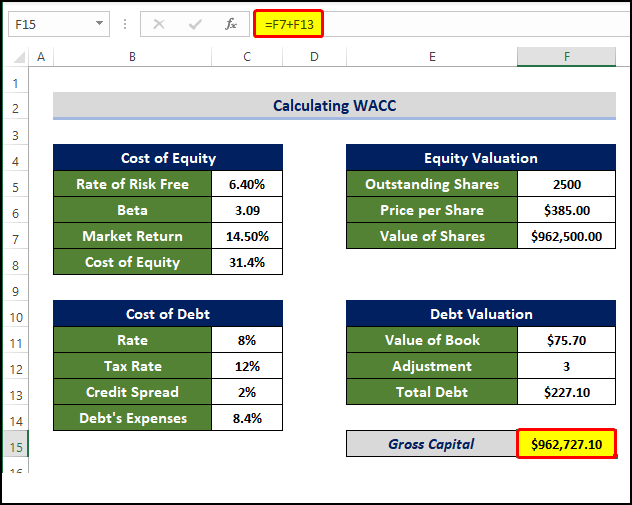

Korak 3: Izračunajte tržište Procjena kapitala

Sada pošto imamo potrebne informacije, sada možemo odrediti tržišnu vrijednost kapitala.

- Sada ćemo Procijeniti Equity koristeći parametre predstavljene ovdje.

- Da biste to učinili, odaberite ćeliju F7 i unesite sljedeću formulu:

=F5*F6

- Enterin g ova formula će odmah izračunati Ukupni kapital u obliku Ukupna vrijednost udjela u ćeliji F7 .

Pročitajte više: Ako se vrijednost nalazi između dva broja, onda vratite očekivani rezultat u Excel

Korak 4: Procijenite Cijenu duga

Sada pošto imamo potrebne informacije, sada možemo odrediti Cijenu duga.

- Sada ćemoProcijenite Trošak duga koristeći ovdje predstavljene parametre.

- Da biste to učinili, odaberite ćeliju C14 i unesite sljedeću formulu:

=(C11+C13)*(1-C12)

- Unošenjem ove formule odmah će se izračunati Trošak duga u ćeliji C14 .

Slična očitanja

- Kako napraviti šumsku parcelu u Excelu (2 odgovarajuća primjera )

- Kako napraviti dijagram okvira u Excelu (sa jednostavnim koracima)

- [Popravljeno!] Strelice gore i dolje ne rade u Excelu (8 rješenja)

- Kako kreirati organizacijski dijagram u Excelu sa liste

Korak 5: Izračunajte tržišnu vrijednost duga

Sada kada imamo potrebne informacije, sada možemo odrediti Tržišnu vrijednost duga .

- Sada ćemo procijeniti Trošak duga koristeći ovdje predstavljene parametre.

- Da biste to učinili, odaberite ćeliju C14 i unesite sljedeću formulu:

=F11*F12

- Unošenjem ove formule odmah će c izračunajte Cijenu duga u ćeliji C14 .

Korak 6: Procijenite bruto kapital

Iz vrijednosti duga i kapitala možemo pronaći Bruto kapital tako što ćemo ih sumirati.

- Sada ćemo procijeniti Ukupni kapital koristeći ovdje predstavljene parametre.

- Da biste to učinili, odaberite ćeliju F15 i unesite sljedećeformula:

=F7+F13

- Unošenjem ove formule odmah će se izračunati Ukupni kapital u ćeliji F15 .

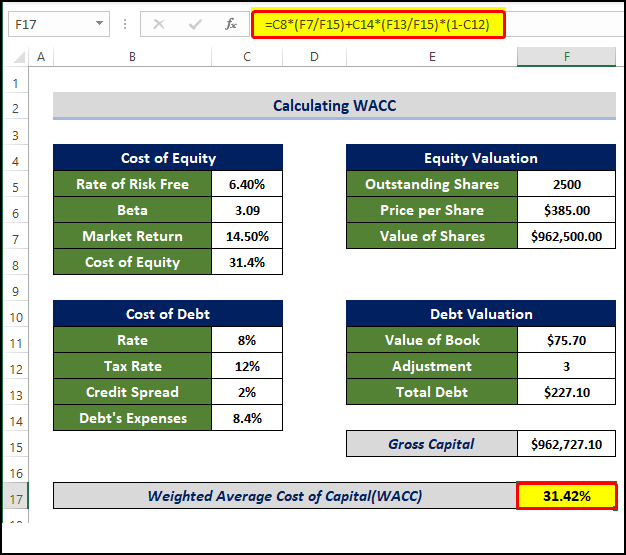

Korak 7: Izračunajte WACC (ponderirani prosječni trošak kapitala)

Sada imamo sve potrebne parametre kako bismo izračunali WACC u Excelu.

- Da biste ovo izračunali, odaberite ćeliju F17 i unesite sljedeće :

=C8*(F7/F15)+C14*(F13/F15)*(1-C12)

- Ova formula će direktno izračunati WACC u ćeliji F17 .

Pročitajte više: Kako popraviti formulu u Excelu (9 jednostavnih metoda)

Korak 8: Interpretirajte ishod

Konačna vrijednost WACC koju smo dobili je oko 31,42%. Što je prilično visoko. Već znamo da veći WACC u poređenju sa očekivanim povratom rezultira većom nestabilnošću. To zapravo znači da preduzeće plaća mnogo više za kapital nego za svoju zaradu. Što rezultira gubitkom sredstava.

- U primjeru prikazanom iznad, WACC je 31,42%. Nismo dali očekivani povrat poslovanja. Recimo, ako je očekivani prinos 15%, onda bismo mogli reći da preduzeće gubi novac po stopi (31,42%-15%) ili po stopi od 16,42%. Ovaj poduhvat je, dakle, nestabilniji za ulaganja.

- S druge strane, ako je očekivani prinos 35%, onda možemo reći da posao stvara bogatstvo na (35%-31,42%) ili 3,58% stopa.Ova investicija je poželjnija i sigurna za investiciju.

Pročitajte više: Kako kreirati Excel Sheet za upravljanje novcem za trgovanje

💬 Stvari koje treba zapamtiti

Iako WACC donosi mnogo toga u smislu pomoći investitorima da donesu odluku u vezi sa ulaganjem, a za vlasnika da odredi kako kompanija djeluje na tržištu, to još uvijek ima neka ograničenja.

- Izračuni izgledaju prilično jednostavni kada su svi parametri u tablici. Ali realnost je da je određivanje parametara poput vlasničkog kapitala i duga prilično teško jer se oni prijavljuju iz različitih razloga u raznim prilikama

- WACC također pretpostavlja da ulaganje u kompaniju, ili kapital će teći na isti način tokom cijele godine. Ali to zapravo nije moguće u većini slučajeva.

Zaključak

U ovom članku smo pokazali kako možete izračunati WACC u Excelu sa 8 odvojenih koraka sa detaljnim objašnjenjima.

Za ovaj problem, dostupna je radna sveska sa omogućenim makroima za preuzimanje u kojoj možete vježbati ove metode.

Slobodno postavite bilo kakva pitanja ili povratne informacije putem odjeljka za komentare. Svaki prijedlog za poboljšanje zajednice Exceldemy bit će vrlo vrijedan