Cuprins

Libertatea financiară înseamnă să devii liber de datorii. Doriți să vă achitați mai repede creditul sau ipoteca cu niște plăți suplimentare și neregulate? Atunci ați ajuns la locul potrivit. În acest articol, vom demonstra 3 cazuri practice pentru a calcula calendarul de amortizare cu plăți neregulate în Excel .

Descărcați caietul de practică

Puteți descărca caietul de practică de la link-ul de mai jos.

Program de amortizare cu plăți neregulate.xlsx

Termeni de amortizare utilizați în acest articol

1. Termenele inițiale ale împrumutului (ani) : Timpul total de rambursare a creditului. De exemplu, acest timp variază între 15 și 30 de ani în cazul creditelor ipotecare pentru locuințe, în timp ce în cazul creditelor auto, acest timp variază între 3-5 ani.

2. Suma inițială a împrumutului : Suma principală pe care o împrumutați de la bancă.

3. Rata procentuală anuală (Annual Percentage Rate - APR) : Aceasta este rata dobânzii pe care o veți vedea (declarată) pe documentele de împrumut. În plus, este cunoscută și sub denumirea de rată nominală/rata dobânzii declarată, însă, cu toate acestea, rata dobânzii rata efectivă a dobânzii este diferită.

4. Tipul de plată : Tipurile de plată pot fi fie la sfârșitul perioadei (cel mai des utilizate), fie la începutul perioadei.

5. Plata datorată : Reprezintă frecvența de plată, adică câte plăți va trebui să efectuați într-un an. În general, plățile se efectuează de obicei la sfârșitul lunii (lunar), însă puteți alege și alte frecvențe de plată, așa cum se arată în tabelul de mai jos.

| Dobânda compusă | Plata efectuată după | Frecvența plăților |

|---|---|---|

| Săptămânal | 7 zile | 52 |

| Săptămânal | 14 zile | 26 |

| Semestrial | 15 zile | 24 |

| Lunar | 1 lună | 12 |

| Bilunar | 2 luni | 6 |

| Trimestrial | 3 luni | 4 |

| Semestrial | 6 luni | 2 |

| Anual | 12 luni | 1 |

6. Dobânda compusă : În general, este egală cu frecvența de plată. În termeni simpli, dacă frecvența plăților este lunară În schimb, în unele țări, cum ar fi Canada, deși plata este lunară, dobânda se compune semestrial.

În sfârșit, alți termeni, cum ar fi Suma suplimentară pe care intenționați să o adăugați , Plată suplimentară (recurentă) Plătiți , și Plata suplimentară începe de la plata nr. . sunt de la sine înțeles.

3 moduri de a calcula programul de amortizare cu plăți neregulate

Într-adevăr, acest articol vă va ajuta să vă achitați ipoteca în 3 moduri diverse:

- Program de amortizare cu plată regulată (PMT)

- Program de amortizare cu plată suplimentară regulată (plată suplimentară recurentă)

- Program de amortizare cu plăți suplimentare neregulate (plăți suplimentare neregulate)

Prin urmare, fără alte întârzieri, să le explorăm una câte una.

Cazul-1: Program de amortizare cu plată regulată (PMT)

Acum, să luăm în considerare următorul scenariu, în care ați luat un împrumut pentru casă (sau pentru orice alt scop) cu următoarele detalii:

- În primul rând, se Suma împrumutului este $250,000.

- În al doilea rând, se Termen de împrumut se întinde pe 20 de ani.

- În al treilea rând, se Rata procentuală anuală ( APR ) constă în 6%.

- În al patrulea rând, se Tipul de plată implică plata la Sfârșitul perioadei .

- În cele din urmă, se va Frecvența plăților este Lunar .

Mai mult, doriți să știți care va fi plata lunară. Așadar, trebuie doar să introduceți informațiile de mai sus în celulele respective și se va genera graficul de amortizare, așa cum se arată în imaginea de mai jos.

Aici, plata lunară este $1791.08 și veți găsi detaliile suplimentare ale împrumutului în secțiunea Rezumat masă.

- În primul și în primul rând, se Plata totală (principal + dobândă) este $429,858.64 .

- În continuare, se va trece la Dobânda totală plătită pe durata de scadență a împrumutului este $179,858.64 .

- Apoi, se va trece la Perioada totală din împrumut constă în 20 ani sau 240 luni.

📃 Notă: În plus, în cadrul numere portocalii indicați acele perioade pentru care ar fi trebuit să vă achitați plățile.

Și uite așa, programul de amortizare este complet, este atât de simplu!

Cazul-2: Program de amortizare cu plată suplimentară regulată (plată suplimentară recurentă)

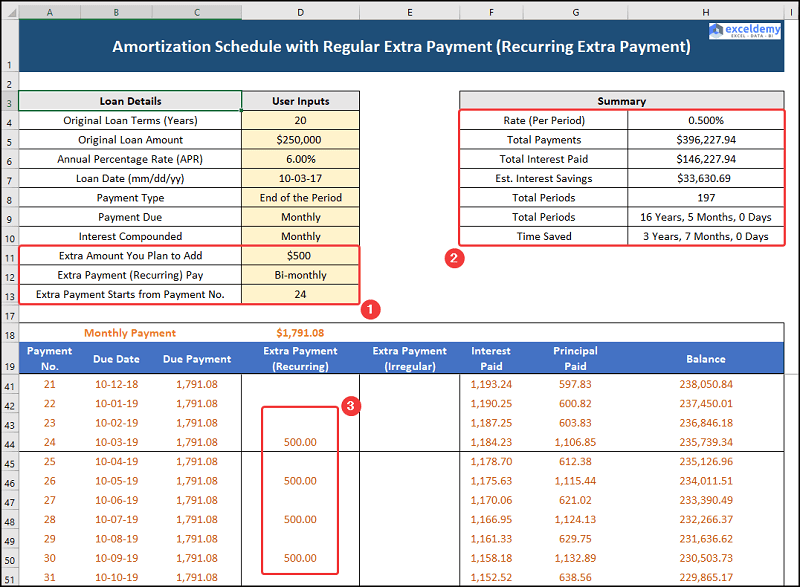

Acum, pentru al doilea caz, ați făcut deja 20 În plus, venitul dvs. lunar a crescut, așa că vreți să adăugați o sumă de bani în plus pentru a plăti o rată de Bilunar plata recurentă începând cu data de 24 În acest caz, ați ales să plătiți $500 pentru restul perioadei de creditare. Prin urmare, să vedem cum funcționează.

În acest moment, plata lunară rămâne neschimbată la $1791.08 în timp ce plățile suplimentare, plățile recurente și detaliile împrumutului sunt afișate în Rezumat masă.

- În primul rând, se poate spune că Plata totală (principal + dobândă) scade acum la $396,277.94 .

- În urma acestui lucru, se va Dobânda totală plătită scade la $146,277.94 între timp, există un Dobânda Economii de $33,630.69 .

- În cele din urmă, a Perioada totală cade la 16 ani 5 luni sau 197 luni.

Cazul 3: Program de amortizare cu plăți suplimentare neregulate (plăți suplimentare neregulate)

Al treilea caz ia în considerare programul de amortizare Excel cu plăți neregulate, adică puteți plăti unele plăți suplimentare, neregulate, în anumite luni. Aici, presupunem că puteți efectua următoarele plăți, după cum se arată mai jos.

| Perioada | Plata suplimentară neregulată |

|---|---|

| 29 | $10,000 |

| 42 | $10,000 |

| 55 | $25,000 |

| 60 | $15,000 |

| 70 | $10,000 |

Prin urmare, să vedem procesul în detaliu.

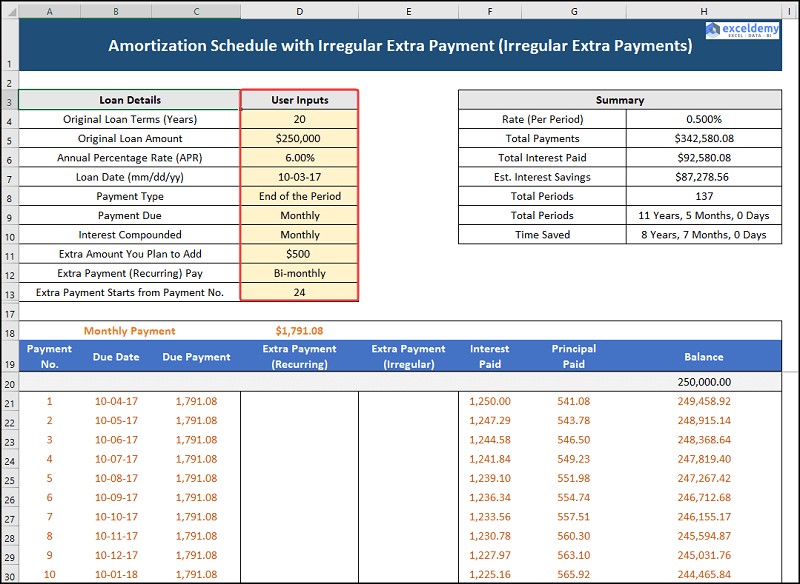

De asemenea, plata lunară este aceeași la $1791.08 în timp ce plățile suplimentare, plățile neregulate și detaliile împrumutului sunt prezentate în Rezumat masă.

- Mai întâi de toate, se Plata totală (principal + dobândă) scade în continuare la $342,580.08 .

- La rândul lor, cei de la Dobânda totală plătită scade, de asemenea, la $92,580.08 între timp, în Dobânda Economii crește la $87,278.56 .

- Ulterior, a fost introdus un Perioada totală cade la 11 ani, 5 luni, sau 137 luni.

Factori de luat în considerare înainte de a plăti anticipat creditul ipotecar

Aici vom discuta câțiva factori importanți de care trebuie să țineți cont atunci când vă gândiți să achitați creditul ipotecar mai devreme decât termenul împrumutului.

1. Banca dumneavoastră aplică o penalizare de plată anticipată?

Unele bănci ar putea aplica o penalizare pentru rambursarea anticipată a creditului ipotecar. Prin urmare, este recomandabil să verificați cu atenție termenii și condițiile împrumutului înainte de a-l contracta.

2. Suportați vreun card de credit / împrumut auto cu rate mari?

În general, împrumuturile ipotecare au cea mai mică rată a dobânzii, prin urmare, dacă aveți credite cu rate mari, achitați-le mai întâi pe acestea și apoi luați în considerare achitarea creditului pentru casă.

3. Ați economisit suficient în fondul de urgență?

Acum, un fond de urgență complet finanțat va fi capabil să suporte cheltuielile pe 3-6 luni, prin urmare, dacă fondul de urgență este insuficient, economisiți mai întâi pentru fondul de urgență.

Secțiunea practică

Am pus la dispoziție un Practică Secțiunea în partea dreaptă a fiecărei foi, astfel încât să puteți exersa singuri. Vă rugăm să vă asigurați că o faceți singuri.