අන්තර්ගත වගුව

ණය රහිත ජීවිතයක් ගත කිරීම සෑම දෙනාටම අවශ්ය දෙයකි.

අඩුම තරමින්, මගේ ණය මගේ මහන්සියෙන් උපයාගත් මාසික ආදායම කනවා දකින්නට මම කැමති නැත.

නායකත්වයට ණය රහිත ජීවිතයක්, ඔබට ශක්තිමත් සැලැස්මක් තිබිය යුතුය. Excel හි මුල් උකස් ගෙවීමේ කැල්ක්යුලේටරය සැලැස්මයි.

- එය ඔබගේ සෑම ඩොලරයක්ම නිරීක්ෂණය කරනු ඇත

- ඔබට වියදම් කපා හැර ඉතිරි කර ගත හැකි ස්ථානය එය පරීක්ෂා කරනු ඇත. ඩොලර්

- කළමනාකරණය කළ හැකි විශාල වියදම් කපා හැරීමට ඔබට බලකරන්න

- ඉතුරු කරගත් ඩොලර් සමඟ, ඔබගේ නිවාස උකස් ණයෙහි මාසික ගෙවීම වැඩි කරන්න

මගේ Early Mortgage Payoff Calculator in Excel භාවිතයෙන්, ඔබට ඉක්මනින් ණය ගෙවීම සඳහා ඔබේ සාමාන්ය ගෙවීම සමඟ සෑම මසකම (හෝ ඕනෑම කාල පරතරයකින්) කොපමණ අමතර ගෙවීමක් කළ යුතුද යන්න ඔබට පහසුවෙන් සොයා ගත හැක.

ඔබ දැනටමත් මගේ Excel කැල්කියුලේටරය බාගත කර ඇත්නම්, ඔබට මූලික වශයෙන් ගණක යන්ත්ර දෙකක් සොයාගත හැකිය:

- ගෙවීම් ගණනය. (ඉලක්කය)

- ගෙවීම් ගණනය. (අමතර ගෙවීම)

මෙම ලිපියෙන්, මම ඔබට Excel හි කලින් උකස් ගෙවීමේ කැල්කියුලේටරයක් භාවිතා කරන ආකාරය උදාහරණ සහිතව පෙන්වන්නම්.

බාගන්න. පුහුණු වැඩපොත

නොමිලේ අච්චුව බාගත කර එය භාවිතා කරන්න.

උකස් ගෙවීමේ කැල්කියුලේටරය.xlsx

උකස් කිරීම සඳහා හැඳින්වීම

අපි මුලින්ම උකස් ගණනය කිරීම සම්බන්ධයෙන් විවේචනාත්මක නිර්වචන කිහිපයක් බලමු.

- ප්රධාන මුදල: ඔබ ණය දෙන්නෙකුගෙන් ණය ලෙස ගත් මුල් මුදල.

- නිතිපතා මාසිකගෙවීම: මෙය ඔබ සෑම මසකම ගෙවන මුදලයි. මෙයට කාල සීමාවක් සඳහා (සාමාන්යයෙන් මසකට) ණයෙහි පොලී මුදල සහ ඔබේ මූලික මුදලේ කොටසක් ඇතුළත් වේ.

- ණය නියමයන්: මෙය ඔබ සහ ණය දෙන්නාගේ මුළු වසර ගණනයි සියලුම පොලී සහ ණය ගෙවීමට එකඟ වී ඇත. උකස් ණයක් සඳහා, එය සාමාන්යයෙන් 15-30

- වාර්ෂික පොලී අනුපාතය (APR): වාර්ෂික පොලී අනුපාතය ඔබ ඔබේ ණය සඳහා ගෙවනු ඇත. කියන්න, ඔබේ නිවාස ණය APR 6% , එවිට මාසයක් සඳහා පොලී අනුපාතය 6%/12 = 5% වනු ඇත .

- අමතර ගෙවීම: ඔබට සෑම මසකම ගෙවීමට අවශ්ය අමතර ගෙවීම. ඔබේ මාසික මුදල ගෙවීමෙන් පසු, ඔබ ගෙවන ඕනෑම දෙයක් අමතර ගෙවීමක් ලෙස සැලකේ. අමතර ගෙවීම් වර්ග දෙකක් තිබේ: සාමාන්ය අමතර ගෙවීම් සහ අක්රමවත් අමතර ගෙවීම් . එය සම්පූර්ණයෙන්ම රඳා පවතින්නේ ඔබට ඔබේ අමතර මුදල ගෙවිය හැකි ආකාරය ඔබේ ණය දෙන්නන් මත ය.

- පොළී ඉතුරුම්: ඔබ ඔබේ සාමාන්ය ගෙවීම් සමඟ අමතර ගෙවීම් කරන්නේ නම්, ඔබට යම් පොලියක් ඉතිරි වේ. මෙය පොලී ඉතුරුම් ලෙස හැඳින්වේ.

- බදු අඩුකිරීම්: උකස් පොලී බදු අඩු කළ හැකිය.

3 Excel <9 හි මුල් උකස් ගෙවීමේ කැල්කියුලේටරය භාවිතා කිරීමේ උදාහරණ>

මෙම කොටසේදී, අපි කලින් උකස් ගෙවීමේ කැල්කියුලේටරය භාවිතා කිරීමට විවිධ උදාහරණ 3ක් පෙන්වමු. අපි එහෙනම් පටන් ගමු!

උදාහරණය 1: මාසික අමතර ගෙවීම් සංඛ්යාත භාවිතය

බ්ලේක් නිවාස ණය මුදලක් ලබාගෙන තිබුණි $250,000 ජනවාරි 10, 2018 . ඔහු දැනටමත් 5 ගෙවීම් කර ඇත. ඔහුගේ මුල් ණය කාලය වසර 20 විය. වාර්ෂික ප්රතිශත අනුපාතය 6% වේ.

පසුගිය මාස 6 සඳහා, ඔහු ඔහුගේ සියලු වියදම් ලුහුබැඳ ගොස් අමතර ගෙවීමට ක්රමයක් සොයාගෙන ඇත $2000 ඔහුගේ උකස් ණය නිතිපතා ගෙවීම සමඟ මසකට.

දැන් ඔහු ඊළඟ තුළ ඔහුගේ ණය ගෙවීමට අවශ්ය නම් ඔහුට කොපමණ මුදලක් වැඩිපුර ගෙවිය යුතු දැයි බැලීමට සැලසුම් කරයි. අවුරුදු 10 ( අවුරුදු 20 වෙනුවට).

මෙම අවස්ථාවේදී, මගේ ගෙවීම් ගණනය භාවිතා කරන්න. (ඉලක්කය) ණය විස්තර ඇතුළත් කිරීමට වැඩ පත්රිකාව.

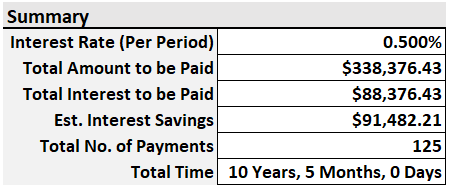

- ඔබට පහත ප්රතිඵලය ලැබෙනු ඇත.

<17

- බ්ලේක්ට වසර 20ට වඩා ඉදිරි වසර 10 තුළ ණය ගෙවීමට අවශ්ය නම් බ්ලේක්ට සෑම මසකම $954.10 අමතර ගෙවීමට සිදුවේ. (ඔහුගේ මුල් ණය කොන්දේසි).

- වැඩ පත්රිකාවේ දකුණු පැත්තේ, ගෙවිය යුතු මුළු මුදල , මුළු පොලී වැනි ණයෙහි සාරාංශය ඔබට හමුවනු ඇත. ගෙවිය යුතු , පොලී ඉතුරුම් , මුළු කාලය , ආදිය.

උදාහරණ 2: භාවිතා කරන්න කාර්තුමය අමතර ගෙවීම් සංඛ්යාතය

බ්ලේක්ට අමතර ගෙවීම මාසිකව නොව කාර්තුමය වශයෙන් ගෙවීමට අවශ්ය නම් කුමක් කළ යුතුද?

සරල. අමතර ගෙවීමේ සංඛ්යාතය මාසික සිට කාර්තුවකට දක්වා වෙනස් කරන්න.

බ්ලේක් එය සෑම මාස 3 , ඊළඟ 10 තුළ ණය ගෙවීමට ඔහුට $2892.20 අමතර ගෙවීමට සිදුවේ.අවුරුදු .

උදාහරණ 3: පුනරාවර්තන අමතර ගෙවීමේ යෙදුම

දැන් මම තවත් උදාහරණයක් පෙන්වන්නම්. මෙවර මම අතිරේක ගෙවීම සඳහා උකස් ගෙවීමේ කැල්කියුලේටරය භාවිතා කරමි (පුනරාවර්තන / අක්රමවත් / දෙකම) .

සිතන්න, Fallon ඇයගේ අලුතින් මිලදී ගත් නිවස සඳහා උකස් ණයක් ගෙන ඇත.

මෙන්න ඇයගේ ණය විස්තර:

- මුල් ණය කොන්දේසි (වසර): අවුරුදු 20.

- ණය මුදල: 200,000$

- අප්රේල් (වාර්ෂික ප්රතිශත අනුපාතය): 4.50%

- ණය දිනය: මාර්තු 10, 2018.

ඇගේ නිත්ය ණය ගෙවීම් සමඟ, ඇයට ඇයගේ ණය ක්රම දෙකකින් වැඩිපුර ගෙවීමට අවශ්යයි:

එබැවින්, ඇයගේ වර්තමාන තීරණවල තවත් විස්තර කිහිපයක් මෙන්න:

- ඔබ එකතු කිරීමට සැලසුම් කරන අමතර මුදල: $500

- අමතර ගෙවීමේ වාර ගණන: මාසික

- අමතර ගෙවීම ආරම්භ වන්නේ ගෙවීම් අංකයෙන්: 10

- අතිරේක අක්රමවත් ගෙවීම : දිනය නොදනී නමුත් ඇයට එය ඕනෑම ණය කාලයකදී එකතු කළ හැක.

මේ දැන් ඇයගේ ණය සාරාංශයයි. ඉහත රූපයේ, ඇයට ඇයගේ නිත්ය මාසික සහ සාමාන්ය අමතර (පුනරාවර්තන) ගෙවීම්වලට ඕනෑම අමතර ගෙවීමක් එකතු කළ හැකි බව ඔබට පෙනේ.

එසේම ඇයට ඇයගේ ණය ආපසු ගෙවීමට හැකි වනු ඇත.සම්පුර්ණයෙන්ම වසර 11, මාස 4 සහ දින 0 .

Excel හි මුල් ණය ගෙවීමේ කැල්කියුලේටරය

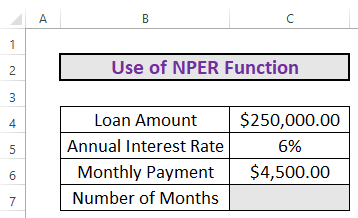

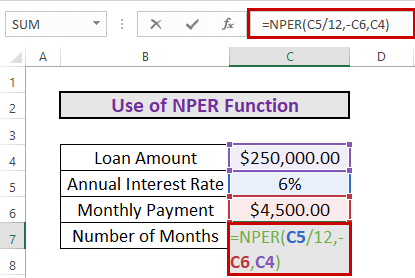

දැන්, අපි යමක් ඉගෙන ගනිමු ණය ගෙවීම සහ NPER කාර්යය ගැන. NPER ශ්රිතය මඟින් නිශ්චිත මුදලක ණයක් ආපසු ගෙවීමට මාස කීයක් ගත වේද යන්න සහ පොලී අනුපාතය ගණනය කරනු ඇත.

මෙම අවස්ථාව සඳහා මෙම දත්ත කට්ටලය සලකා බලන්න.

මාස ගණන ගණනය කිරීමට, අපි පියවර අනුගමනය කරන්නෙමු.

පියවර:

- C7 වෙත යන්න සහ පහත සූත්රය ලියාගන්න

=NPER(C5/12,-C6,C4)

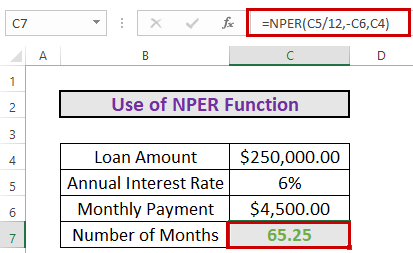

- ඉන්පසු, <ඔබන්න 2> ඇතුල් කරන්න . Excel විසින් මාස ගණන ගණනය කරනු ඇත.

ණය ආපසු ගෙවීමට ආසන්න වශයෙන් මාස 66 ගත වනු ඇත.

සටහන:

- අපි මාස ගණන ගණනය කරන නිසා වාර්ෂික අනුපාතය 12 න් බෙදනු ලැබේ.

- මාසික ගෙවීම සඳහා ඍණ ලකුණ ඔබ මෙම මුදල ගෙවන බව ය.

වාසි & මුල් උකස් ගෙවීමේ අන්තරායන්

ණය-නිදහස් වීම ඔබ ඉදිරියෙහි බොහෝ දොරවල් විවෘත කරනු ඇත. මෙන්න සමහරක්:

1) මුදල් ඉතිරි කිරීම

ඔබට ඔබේ නිවාස ණය පෙරගෙවිය හැකි නම් පොලී ඉතුරුම් ලෙස ඔබට විශාල මුදලක් ඉතිරි වේ. මෙය ඔබේ ජීවිතය වඩාත් නම්යශීලී සහ ප්රීතිමත් කරයි.

2) වියදම් කරන පොලියට බදු අඩු කළ හැකි වුවද, දවස අවසානයේදී ඔබට මුදල් අහිමි වේ

සමහර අය පොලී වියදම් බදු අඩු කළ හැකි බවට තර්කයක් ඉදිරිපත් විය හැකිය. නමුත් මගේප්රශ්නය කොපමණද?

උදාහරණයක් ලෙස, ඔබ නිවාස ණය සඳහා $1000 පොලිය ගෙවයි. එබැවින්, ඔබ සෑම මසකම 250$ (බදු අනුපාතය 25% යැයි උපකල්පනය කර) ඉතිරි කරයි. නමුත් ඉතිරි $750 ණය දෙන්නාට යන අතර එය වියදම් වේ.

ඉතින්, ඔබ කලින් ගෙවන්නේ නම්, ඔබට එම $750 සෑම මසකම ඉතිරි කර ගත හැක. තවද ඔබට මුදල් ඉතිරි කළ හැකි වෙනත් යෝජනා ක්රම ඇති අතර එම මුදල් බදු අඩු කළ හැකිය.

3) විශ්රාම ගැනීම සඳහා ඉතිරි කරන්න හෝ ව්යාපාර ආරම්භ කරන්න

ඔබේ ඉතිරි කළ මුදල් ඔබට ඔබේ විශ්රාම කාලය සඳහා මුදල් ඉතිරි කරන්න හෝ ඔබට ඔබේම ව්යාපාරයක් ආරම්භ කළ හැකිය. ඔබට සාර්ථක ව්යාපාරයක් විය හැකි නම් ව්යාපාරයක් හිමිකර ගැනීමෙන් ඔබට වැඩි මූල්ය නිදහසක් ලබා දිය හැක.

කෙසේ වෙතත්, සමහර අන්තරායන් ද ඇත.

ජීවිතයේ එක් අවස්ථාවක, ඔබට හොඳ මුදලක් අවශ්ය විය හැකිය. ව්යාපාරයක් ආරම්භ කිරීමට හෝ සමහර ප්රධාන හදිසි අවස්ථා සඳහා මුදල්. ඔබගේ නිවස ප්රතිමූල්යකරණය කිරීමෙන් මුදල් ලබා ගැනීමට වඩා චෙක්පත් ගිණුමේ ඇති මුදල් පහසුවෙන් ප්රවේශ විය හැක. ඔබේ උකස් ණය ඉක්මනින් ගෙවීම ආරම්භ කිරීමට පෙර මෙය සලකා බලන්න.

මතක තබා ගත යුතු දේ

ඔබේ උකස පෙරගෙවීමට පෙර ඔබ සලකා බැලිය යුතු කරුණු කිහිපයක් තිබේ.

1) ඔබේ ණය දෙන්නන් විසින් යම් පෙරගෙවුම් දඩයක් ක්රියාත්මක කර තිබේද?

සමහර ණය දෙන්නන්ට පෙරගෙවුම් සඳහා දඬුවම් තිබිය හැක. ණය දෙන්නන් සමඟ සාකච්ඡා කරන්න හෝ ඔබ ණය ගන්නා විට ඔබ පිළිගත් නියමයන් සහ කොන්දේසි පරීක්ෂා කරන්න. කිසියම් දඬුවමක් තිබේ නම්, විසඳුමක් සොයා ගැනීමට ඔබේ ණය දෙන්නන් සමඟ සාකච්ඡා කරන්නමෙම තත්ත්වය.

2) ඕනෑම ඉහළ ගෙවන ක්රෙඩිට් කාඩ්පතක් හෝ ඔබ ගෙවන ඕනෑම ණයක්?

ඔබට ඉහළ ගෙවන ක්රෙඩිට් කාඩ්පතක් තිබේ නම් හෝ ඔබ දිගටම කරගෙන යන මෝටර් රථ ණය, මුලින් ඒවා ගෙවීම වඩා හොඳය.

කියන්න, ඔබ 12% (APR) ක්රෙඩිට් කාඩ්පතක් ණයක් ගෙවන්නේ 2>$10,000 . ඔබේ මාසික පොලී ගාස්තුව $100 වේ. ඔබේ අර්ථයෙන්, එය කරදර වීමට විශාල මුදලක් නොවේ. නමුත් ඇත්ත වශයෙන්ම, එය ඔබගේ උකස් ණය නම්, ඔබට ගෙවිය යුත්තේ $50 පමණි (පොළිය පමණි). එබැවින්, ඔබ මුලින්ම ඔබේ ක්රෙඩිට් කාඩ්පත ණය ගෙවන්නේ නම්, ඔබ ඇත්ත වශයෙන්ම $50/මසකට ඉතිරි කරයි, එය ඇත්ත වශයෙන්ම 600$/වසර වේ.

3) ඔබ ඔබේ හදිසි අරමුදලේ ප්රමාණවත් තරම් ඉතිරි කර තිබේද?

හදිසි අවස්ථා ඇති බව ඔබ දන්නවා. ඔබගේ හදිසි අරමුදල සඳහා ප්රමාණවත් මුදලක් ඉතිරි කරන්න. ඉන්පසු ඔබේ උකස් ණය පෙර ගෙවීමට සැලසුම් කරන්න.

4) ඔබේ උකස් ණය ඔබේ ජීවිතය පාලනය කරනවාද?

කෙනෙකුට වසරින් වසර ණයක් ගැනීම ඇත්තෙන්ම කරදරයකි. සමහර විට, පුද්ගලයා තමාව පාලනය කරන්නේ ණය බව ඔහුට හැඟිය හැකි ස්ථානයක සිටිනු ඇත. මෙම තත්වය තුළ, ඔබේ ජීවිතයෙන් ණය නැති කර ගැනීමට උත්සාහ කරන්න. 20-30 වසර සඳහා ණයක් ගැනීම ඔබේ මුළු ජීවිත කාලයෙන් හතරෙන් එකක් හෝ තුනෙන් එකක් පමණ වේ. එබැවින්, ඔබ ඔබේ ණය පෙරගෙවුම් කිරීමට තත්වයක සිටින විට, හැකි කෙටිම කාලය තුළ ණයෙන් මිදෙන්න.

මගේ වැඩපොතෙහි, ඔබට වැඩ පත්රිකාවක් ( පෙරගෙවුම් පිරික්සුම් ලැයිස්තුව ලෙස නම් කර ඇත) ඔබට හැකි තැනසාධක පරීක්ෂා කරන්න. සියලුම සාධක හරිත නම්, ඔබට ඔබේ ණය පෙර-ගෙවීමට උත්සාහ කළ හැක.

නිගමනය

ඉහත සාකච්ඡාවෙන්, මම හිතන්නේ එය පැහැදිලියි ඔබගේ ණය ඉක්මනින් ගෙවීම ඔබ ගත යුතු ප්රධාන තීරණයක් බව අපෙන්. අපි කතා කළ සියලු සාධක ගැන සිතන්න.