สารบัญ

การมีชีวิตที่ปราศจากหนี้สินเป็นสิ่งที่ทุกคนต้องการ

อย่างน้อยที่สุด ฉันไม่อยากเห็นหนี้กินรายได้ต่อเดือนที่หามาอย่างยากลำบาก

เพื่อเป็นผู้นำ ชีวิตที่ไม่มีหนี้คุณต้องมีแผนการที่มั่นคง โปรแกรมคำนวณผลตอบแทนการจำนองก่อนกำหนดใน Excel คือแผนนี้

- จะติดตามเงินทุกดอลลาร์ของคุณ

- จะตรวจสอบตำแหน่งที่คุณสามารถตัดรายจ่ายและบันทึก ดอลลาร์

- บังคับตัวเองให้ลดค่าใช้จ่ายจำนวนมากที่จัดการได้

- ด้วยเงินดอลลาร์ที่ประหยัด เพิ่มการชำระเงินรายเดือน ของเงินกู้จำนองบ้านของคุณ

การใช้ Early Mortgage Payoff Calculator ใน Excel ของฉัน คุณสามารถดูจำนวนเงินที่ต้องชำระเพิ่มเติมทุกเดือน (หรือทุกช่วงเวลา) ด้วยการชำระเงินปกติเพื่อชำระเงินกู้ก่อนกำหนด

หากคุณดาวน์โหลดเครื่องคิดเลข Excel ของฉันแล้ว คุณจะพบเครื่องคิดเลขสองเครื่อง:

- Payoff Calc (เป้าหมาย)

- ผลตอบแทนที่คำนวณได้ (การชำระเงินเพิ่มเติม)

ในบทความนี้ ฉันจะแสดงวิธีใช้เครื่องคำนวณผลตอบแทนจำนองก่อนกำหนดใน Excel พร้อมตัวอย่าง

ดาวน์โหลด แบบฝึกหัด

ดาวน์โหลดเทมเพลตฟรีและใช้งาน

Mortgage Payoff Calculator.xlsx

Introduction to Mortgage

ก่อนอื่น มาดูคำจำกัดความที่สำคัญเกี่ยวกับการคำนวณสินเชื่อที่อยู่อาศัยกันก่อน

- จำนวนเงินต้น: จำนวนเงินต้นที่คุณเอามาจากผู้ให้กู้เป็นเงินกู้

- ปกติรายเดือนการชำระเงิน: นี่คือจำนวนเงินที่คุณจะจ่ายทุกเดือน ซึ่งรวมถึงจำนวนดอกเบี้ยของเงินกู้สำหรับระยะเวลาหนึ่ง (ปกติหนึ่งเดือน) และส่วนหนึ่งของจำนวนเงินต้นของคุณ

- เงื่อนไขการกู้ยืม: นี่คือจำนวนปีทั้งหมดที่คุณและผู้ให้กู้ ได้ตกลงที่จะชำระดอกเบี้ยและเงินกู้ทั้งหมด สำหรับเงินกู้จำนอง โดยปกติจะเป็น 15-30

- อัตราดอกเบี้ยรายปี (APR): อัตราดอกเบี้ยรายปีที่คุณจะต้องจ่ายสำหรับเงินกู้ของคุณ สมมติว่า สินเชื่อบ้านของคุณ เมษายน คือ 6% จากนั้นอัตราดอกเบี้ยสำหรับหนึ่งเดือนจะเท่ากับ 6%/12 = 5% .

- การชำระเงินเพิ่มเติม: การชำระเงินเพิ่มเติมที่คุณต้องการชำระทุกเดือน หลังจากชำระเงินรายเดือนแล้ว สิ่งที่คุณจ่ายจะถือเป็นการชำระเงินเพิ่มเติม การชำระเงินพิเศษมีอยู่ 2 ประเภท: การชำระเงินเพิ่มเติมตามปกติ และ การชำระเงินเพิ่มเติมที่ไม่สม่ำเสมอ ทั้งหมดขึ้นอยู่กับผู้ให้กู้ของคุณว่าคุณจะชำระเงินส่วนเกินได้อย่างไร

- การประหยัดดอกเบี้ย: หากคุณชำระเงินเพิ่มเติมด้วยการชำระเงินปกติ คุณจะประหยัดดอกเบี้ยได้บางส่วน ซึ่งเรียกว่าการออมดอกเบี้ย

- การหักภาษี: ดอกเบี้ยจำนองสามารถนำไปหักลดหย่อนภาษีได้

3 ตัวอย่างของการใช้เครื่องคำนวณผลตอบแทนสินเชื่อที่อยู่อาศัยก่อนกำหนดใน Excel

ในส่วนนี้ เราจะสาธิต 3 ตัวอย่างที่แตกต่างกันเพื่อใช้เครื่องคำนวณผลตอบแทนจำนองก่อนกำหนด เริ่มกันเลย!

ตัวอย่างที่ 1: การใช้ความถี่ในการชำระพิเศษรายเดือน

Blake กู้เงินซื้อบ้านเป็นจำนวน $250,000 เมื่อ 10 มกราคม 2018 เขาได้ชำระเงิน 5 รายการแล้ว ระยะเวลาเงินกู้เดิมของเขาคือ 20 ปี อัตราร้อยละต่อปีคือ 6% .

ในช่วง 6 เดือนที่ผ่านมา เขาได้ติดตามค่าใช้จ่ายทั้งหมดของเขาและหาวิธีที่จะจ่ายเพิ่ม $2,000 หนึ่งเดือนโดยชำระเงินกู้ตามปกติ

ตอนนี้เขากำลังวางแผนที่จะดูว่าต้องจ่ายเพิ่มเท่าไรหากต้องการใช้หนี้เงินกู้ให้หมดในครั้งต่อไป 10 ปี (แทนที่จะเป็น 20 ปี )

ในกรณีนี้ ให้ใช้ Payoff Calc ของฉัน (เป้าหมาย) แผ่นงานสำหรับใส่รายละเอียดเงินกู้

- คุณจะได้ผลลัพธ์ต่อไปนี้

<17

- Blake ต้องจ่ายเพิ่ม $954.10 ทุกเดือน หาก Blake ต้องการชำระเงินกู้ใน 10 ปี แทนที่จะเป็น 20 ปีข้างหน้า (เงื่อนไขเงินกู้เดิมของเขา)

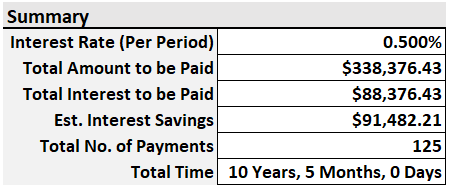

- ทางด้านขวาของเวิร์กชีต คุณจะพบข้อมูลสรุปของเงินกู้ เช่น จำนวนเงินที่ต้องชำระทั้งหมด , ดอกเบี้ยทั้งหมด ที่ต้องจ่าย , ดอกเบี้ยที่ประหยัดได้ , เวลาทั้งหมด ฯลฯ

ตัวอย่างที่ 2: การใช้ ความถี่ในการชำระเงินเพิ่มเติมรายไตรมาส

จะทำอย่างไรถ้า Blake ต้องการจ่ายเงินพิเศษเป็นรายไตรมาส ไม่ใช่รายเดือน

ง่ายๆ เพียงเปลี่ยน ความถี่การชำระเงินเพิ่มเติม จาก รายเดือน เป็น รายไตรมาส

Blake พบว่าหลังจากทุกๆ 3 เดือน เขาต้องจ่ายเพิ่ม $2892.20 เพื่อชำระเงินกู้ในอีก 10ปี .

ตัวอย่างที่ 3: การสมัครชำระเงินพิเศษแบบประจำ

ตอนนี้ฉันจะแสดงอีกตัวอย่างหนึ่ง ครั้งนี้ฉันจะใช้ เครื่องคำนวณผลตอบแทนสินเชื่อที่อยู่อาศัยสำหรับการชำระเงินเพิ่มเติม (แบบประจำ / ไม่สม่ำเสมอ / ทั้งสองอย่าง)

สมมติว่า Fallon กู้เงินจำนองจำนวนหนึ่งสำหรับบ้านที่เพิ่งซื้อใหม่ของเธอ

นี่คือรายละเอียดเงินกู้ของเธอ:

- เงื่อนไขเงินกู้เดิม (ปี): 20 ปี

- จำนวนเงินกู้: 200,000$

- เมษายน (อัตราร้อยละต่อปี): 4.50%

- วันที่ยืม: 10 มีนาคม 2018

ด้วยการชำระคืนเงินกู้เป็นประจำ เธอต้องการชำระเงินกู้เพิ่มเติมในสองวิธี:

ดังนั้น ต่อไปนี้เป็นรายละเอียดเพิ่มเติมเกี่ยวกับการตัดสินใจในปัจจุบันของเธอ:

- จำนวนเงินพิเศษที่คุณวางแผนจะเพิ่ม: $500

- พิเศษ ความถี่ในการชำระเงิน: รายเดือน

- การชำระเงินเพิ่มเติมเริ่มต้นจากหมายเลขการชำระเงิน: 10

- การชำระเงินพิเศษผิดปกติ : ไม่ทราบวันที่ แต่เธอสามารถเพิ่มในช่วงเงินกู้ใดๆ ก็ได้

นี่คือสรุปสินเชื่อของเธอในตอนนี้ ในภาพด้านบน คุณเห็นว่าเธอสามารถเพิ่มจำนวนเงินที่ชำระเพิ่มเติมให้กับการชำระเงินพิเศษรายเดือนและปกติ (ประจำ) ของเธอ

และเธอจะสามารถชำระคืนเงินกู้ของเธอได้สมบูรณ์ใน 11 ปี 4 เดือน 0 วัน .

เครื่องคำนวณผลตอบแทนเงินกู้ก่อนกำหนดใน Excel

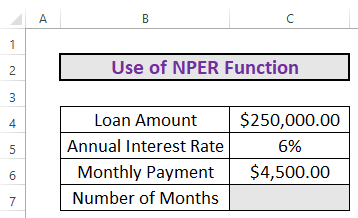

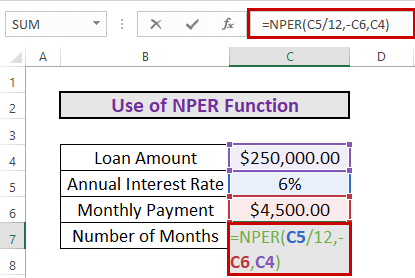

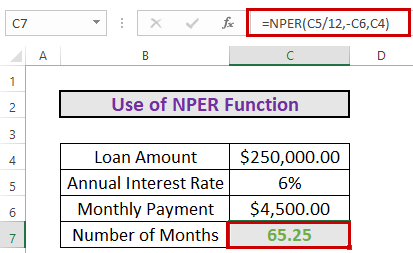

ตอนนี้ เรามาเรียนรู้บางสิ่งกันดีกว่า เกี่ยวกับการชำระคืนเงินกู้และ ฟังก์ชัน NPER ฟังก์ชัน NPER จะคำนวณว่าจะใช้เวลากี่เดือนในการชำระคืนเงินกู้จำนวนหนึ่งพร้อมอัตราดอกเบี้ย

พิจารณาชุดข้อมูลนี้สำหรับกรณีนี้

ในการคำนวณจำนวนเดือน เราจะทำตามขั้นตอน

ขั้นตอน:

- ไปที่ C7 แล้วจดสูตรต่อไปนี้

=NPER(C5/12,-C6,C4)

- จากนั้นกด ป้อน . Excel จะคำนวณจำนวนเดือน

จะใช้เวลาประมาณ 66 เดือนในการชำระคืนเงินกู้

หมายเหตุ:

- อัตรารายปีหารด้วย 12 เนื่องจากเรากำลังคำนวณจำนวนเดือน

- เครื่องหมายลบ สำหรับการชำระเงินรายเดือนคือคุณชำระเงินจำนวนนี้

ข้อดี & หลุมพรางของผลตอบแทนจากการจำนองก่อนกำหนด

การปลอดหนี้จะเปิดประตูมากมายต่อหน้าคุณ ต่อไปนี้คือ:

1) การออมเงิน

คุณจะประหยัดเงินได้เป็นจำนวนมากจากการประหยัดดอกเบี้ย หากคุณสามารถชำระสินเชื่อบ้านล่วงหน้าได้ สิ่งนี้จะทำให้ชีวิตของคุณยืดหยุ่นและสนุกสนานมากขึ้น

2) แม้ว่าดอกเบี้ยที่ใช้ไปจะสามารถนำไปลดหย่อนภาษีได้ แต่คุณกำลังสูญเสียเงินเมื่อหมดวัน

บางคน อาจเกิดตรรกะว่าดอกเบี้ยใช้จ่ายลดหย่อนภาษีได้ แต่ฉันคำถามคือเท่าไหร่

ตัวอย่างเช่น คุณจ่าย $1000 ดอกเบี้ยเงินกู้ซื้อบ้าน คุณประหยัดเงิน 250$ (สมมติว่าอัตราภาษีคือ 25% ) ทุกเดือน แต่ส่วนที่เหลือ $750 จะตกเป็นของผู้ให้กู้และเป็นค่าใช้จ่าย

ดังนั้น หากคุณชำระเงินก่อนกำหนด คุณจะประหยัดเงินได้ $750 ทุกเดือน และยังมีแผนการอื่นๆ ที่คุณสามารถออมเงินและเงินนั้นสามารถนำไปลดหย่อนภาษีได้

3) เงินออมเพื่อการเกษียณหรือก่อตั้งธุรกิจ

เงินที่ออมไว้จะช่วยให้คุณ เก็บเงินไว้ใช้ยามเกษียณหรือสร้างธุรกิจส่วนตัวก็ได้ การเป็นเจ้าของธุรกิจจะทำให้คุณมีอิสระทางการเงินมากขึ้น หากคุณสามารถเป็นธุรกิจที่ประสบความสำเร็จได้

อย่างไรก็ตาม ก็มีข้อผิดพลาดอยู่บ้างเช่นกัน

เมื่อถึงจุดหนึ่งในชีวิต คุณอาจต้องการเงินจำนวนมาก เงินสดเพื่อเริ่มต้นธุรกิจหรือสำหรับเหตุฉุกเฉินที่สำคัญบางอย่าง เงินในบัญชีเงินฝากเข้าถึงได้ง่ายกว่าการรีไฟแนนซ์บ้าน พิจารณาสิ่งนี้ก่อนที่จะเริ่มชำระเงินกู้จำนองก่อนกำหนด

สิ่งที่ต้องจำ

มีปัจจัยบางอย่างที่คุณควรพิจารณาก่อนที่จะชำระเงินจำนองล่วงหน้า

1) มีการลงโทษการชำระล่วงหน้าโดยผู้ให้กู้ของคุณหรือไม่

ผู้ให้กู้บางรายอาจมีการลงโทษสำหรับการชำระล่วงหน้า ปรึกษากับผู้ให้กู้หรือตรวจสอบข้อกำหนดและเงื่อนไขที่คุณยอมรับเมื่อคุณรับเงินกู้ หากมีบทลงโทษใด ๆ ให้ปรึกษากับผู้ให้กู้ของคุณเพื่อหาแนวทางแก้ไขสถานการณ์นี้

2) บัตรเครดิตที่ให้ผลตอบแทนสูงหรือสินเชื่อใด ๆ ที่คุณจ่ายอยู่?

หากคุณมี บัตรเครดิตที่มีผลตอบแทนสูง หรือสินเชื่อรถยนต์ที่คุณกำลังดำเนินการอยู่ จะเป็นการดีกว่าที่จะชำระในตอนแรก

สมมติว่าคุณกำลังชำระเงินกู้ 12% (APR) บัตรเครดิต เป็นจำนวนเงิน 10,000 ดอลลาร์ ดอกเบี้ยรายเดือนของคุณจะเท่ากับ $100 ในความรู้สึกของคุณ ไม่ใช่เรื่องใหญ่ที่ต้องใส่ใจ แต่ในความเป็นจริง หากเป็นสินเชื่อที่อยู่อาศัย คุณจะต้องจ่ายเพียง $50 (เฉพาะดอกเบี้ย) ดังนั้น หากคุณชำระเงินกู้ บัตรเครดิต ในตอนแรก คุณจะประหยัดได้ $50/เดือน ซึ่งจริงๆ แล้วคือ 600$/ปี

3) คุณมีเงินสำรองเพียงพอในกองทุนฉุกเฉินแล้วหรือยัง

คุณรู้ว่าเหตุฉุกเฉินเกิดขึ้น เก็บเงินให้เพียงพอสำหรับกองทุนฉุกเฉินของคุณ จากนั้นวางแผนชำระเงินกู้จำนองล่วงหน้า

4) สินเชื่อจำนองเป็นตัวกำหนดชีวิตคุณหรือไม่

สำหรับบางคน การแบกรับเงินกู้ปีแล้วปีเล่าเป็นเรื่องน่าปวดหัวจริงๆ บางครั้งบุคคลนั้นอาจพบว่าตัวเองอยู่ในสถานที่ที่เขาอาจรู้สึกว่าเงินกู้กำลังควบคุมเขาอยู่ ในสถานการณ์นี้ พยายามทำให้เงินกู้หายไปจากชีวิตของคุณ การถือเงินกู้เป็นเวลา 20-30 ปี คือประมาณหนึ่งในสี่หรือหนึ่งในสามของอายุขัยทั้งหมดของคุณ ดังนั้น เมื่อคุณอยู่ในสถานการณ์ที่ต้องชำระเงินกู้ล่วงหน้า ให้กำจัดเงินกู้ในเวลาที่สั้นที่สุด

ในสมุดงานของฉัน คุณจะพบแผ่นงาน (ชื่อ รายการตรวจสอบการชำระเงินล่วงหน้า ) ที่ที่คุณสามารถตรวจสอบปัจจัย หากปัจจัยทั้งหมดเป็นสีเขียว คุณสามารถลองชำระเงินกู้ล่วงหน้าได้

สรุป

จากการสนทนาข้างต้น ฉันคิดว่าเป็นที่ชัดเจน เราว่าการชำระคืนเงินกู้ของคุณก่อนกำหนดเป็นการตัดสินใจที่สำคัญ คิดถึงปัจจัยทั้งหมดที่เราพูดถึง